Der Zeitpunkt, wann ein Risiko als solches erkannt wird, spielt eine entscheidende Rolle im Credit Management. Ebenso wie der Kontext, in dem das Risiko steht. Denn im schlimmsten Fall steht bei der Bewertung eines Neu- oder Bestandskunden dessen Zahlungsfähigkeit auf dem Spiel. Feingefühl ist gefragt und natürlich die richtigen Informationsquellen. Michael Larche verantwortet den Vertrieb beim Karlsruher Technologieunternehmen Echobot, das darauf spezialisiert ist, geschäftsrelevante Meldungen und Ereignisse aus dem World Wide Web zu filtern und automatisiert zu erkennen. Er hat die Risikofrüherkennung mithilfe von Trigger Events bereits beim diesjährigen Bundeskongress des BvCM in Künzelsau vorgestellt. Im Gespräch mit dem CreditManager verrät er uns nochmal, warum er diese Art der Risikobewertung als Geheimtipp sieht.

CM: Was genau verstehen Sie unter den sogenannten Trigger Events?

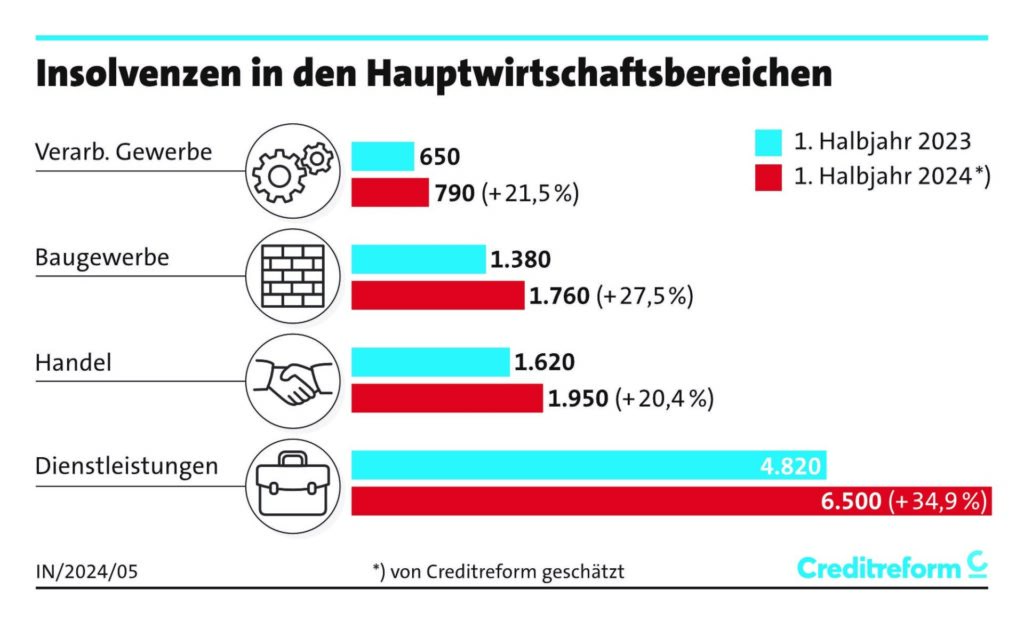

ML: Trigger Events sind laut unserer Definition Schlüsselereignisse in Unternehmen, die einen gewissen Einfluss auf Entscheidungen nehmen können. Beispiele dafür sind ein Wechsel des Managements bei einem Partnerunternehmen, Standortschließungen bei einem Großkunden oder Streiks bei einem der Lieferanten. Das können aber auch konkrete finanzielle Änderungen beim potenziellen Kunden sein, wie ein wachsender Gewinn, Gewinnrückgang oder ein neuer Investor, vielleicht gibt es aber auch Anzeichen für eine drohende Insolvenz? Das sind nur einige Beispiele. Sie können sich sicher vorstellen, dass es noch viele weitere interessante Meldungen gibt. Je nach Sparte oder Bereich können unterschiedliche Trigger Events relevant sein. Während im Vertrieb eher positive Signale, wie der Gewinn eines neuen Großkunden, als Gesprächsaufhänger genutzt werden können, sind Credit Manager eher auf Risiko-Signale angewiesen.

CM: Inwiefern können diese für das Credit Management sinnvoll eingesetzt werden? Was ist dort der große Vorteil von Trigger Events?

ML: Im Moment stellen meist interne und externe Zahlungserfahrungen eine Entscheidungsgrundlage für die Bewertung von Debitoren dar. Das daraus errechnete Scoring bezieht zudem auch Finanzabschlüsse der letzten Jahre mit ein. Der dynamische Unternehmensalltag kann jedoch in einem retrospektiven Scoring nicht abgebildet werden, da Unternehmen täglich vor neuen Chancen und Risiken stehen und diese für eine fundierte Bewertung auch von Bedeutung sind. Betreut ein Credit Manager eine Vielzahl von Unternehmen, gestaltet sich eine qualitative Bewertung des Unternehmens auf Basis der aktuellen Situation schwierig, da die manuelle Recherche sehr viel Zeit kostet. Diese Recherchearbeit kann zu einem großen Teil automatisiert und systematisiert werden. Der Credit Manager erhält automatisch geschäftsrelevante Veränderungen bei seinen Debitoren angezeigt und kann in Verbindung mit den bestehenden Informationen eine fundierte Entscheidung treffen.

Wurden zum Beispiel gerade in einem von ihm betreuten Unternehmen Sparmaßnahmen eingeläutet oder sogar Verluste verzeichnet? Es gibt aber auch andere Trigger, wie zum Beispiel Unruhen im Unternehmen, die ein Warnsignal sein können. Streikt die Belegschaft oder werden in großer Zahl Stellen gestrichen? Solche aktuellen Ereignisse können sich auch schnell zu einer Negativspirale entwickeln, bei der Sie als Credit Manager froh sein können, wenn Sie diese rechtzeitig erkennen.

Natürlich kann es auch positive Hinweise geben. Eine ungünstige Bonität kann gegebenenfalls durch eine Kooperation mit einer namhaften Firma oder dem Gewinn eines großen Neukunden aufgewertet werden und rückt den Debitor in ein ganz neues Licht. Es lohnt sich, auch diese Ereignisse im Auge zu behalten, um nicht einen möglichen künftigen A-Kunden durch zu strenge Konditionen abzuschrecken und den Auftrag an den Wettbewerber zu verschenken.

CM: Was ist der Unterschied zu klassischen Scoring Modellen, mit denen normalerweise die Kreditwürdigkeit eines Unternehmens bewertet wird?

ML: Bewertungen der Auskunfteien oder anderer Agenturen sind ein wichtiger Baustein. Es darf jedoch nicht vergessen werden, dass sich diese meist auf vergangenheitsbezogene Kennzahlen und Zahlungsgewohnheiten beziehen. Aktuelle Informationen aus den Online-Medien können möglicherweise einen Kontext zur Debitorenbewertung geben oder sogar einen anderen Blickwinkel auf die Unternehmenssituation frei legen. Denn nicht nur eine schlechte Liquidität, sondern auch eine medial kommunizierte Finanzspritze haben Einfluss auf die künftige Entwicklung eines Unternehmens.

Wie wird aktuell über das Unternehmen in Online- und Sozialen Medien diskutiert? Werden in Foren Gerüchte verbreitet, die dem Debitor und damit einer erfolgreichen Zusammenarbeit nachhaltig schaden könnten? An dieser Stelle dient Echobot als persönlicher Suchassistent, der 24/7 das Internet nach Informationen zu den Debitoren der Kunden durchsucht und diese automatisiert zu wichtigen Ereignissen informiert. Nur so erfahren Kunden von einer aktuellen Krise, wie einer großen Entlassungswelle, die in den Medien breitgetreten wird, aber im Scoring noch nicht mit einfließt.

Trigger Events sind sozusagen der Geheimtipp, wenn es darum geht, regelmäßig über positive sowie negative Unternehmensentwicklungen im laufenden Jahr zu erfahren.

CM: In welchen Quellen können Trigger Events auftauchen und wie erkennt man diese bestmöglich?

ML: Fakt ist, dass man heute von nahezu überall Zugriff auf eine weltweite Datenquelle hat: Das World Wide Web. Daraus erfahren Sie ganz aktuell, was Ihre Kunden, Lieferanten oder Wettbewerber gerade beschäftigt und Sie können durch längere Betrachtung auch Entwicklungen erkennen. Täglich erscheinende Pressemeldungen und noch schnelllebigere soziale Netzwerke halten Sie immer auf dem Laufenden. Sie haben die Möglichkeit, selbst Ihre Fühler auszustrecken – was sicher einiges an Fleißarbeit erfordert, um alle relevanten Meldungen aufzuspüren. Mittlerweile können solche Signale aber auch automatisiert erkannt und ausgespielt werden. Moderne Techniken und Machine-Learning-Algorithmen machen es möglich, Nachrichtenportale, Firmenseiten, Finanznachrichten, Foren, Social Media und noch vieles mehr zeitgleich im Auge zu behalten. Und daraus eben auch geschäftsrelevante Trigger Events herauszufiltern.

CM: Gibt es auch andere Anwendungsfälle, in denen solche Trigger Events helfen können?

ML: Sogar sehr viele. In der Kundenberatung sind die Trigger Events eine dankbare Unterstützung. Denn sie verraten noch ganz andere Geheimnisse und sind eine wunderbare Möglichkeit, um wichtige Geschäftsbeziehungen zu pflegen. Sicher bleibt man Kunden und Partnern positiv in Erinnerung, wenn man als Erster neue Mitarbeiter willkommen heißt, zur Neueröffnung gratuliert oder die neue Webseite wertschätzt. Ein klassischer Use Case ist natürlich der Vertrieb, denn in manchen Signalen stecken sogar vielversprechende Verkaufs- und Upselling-Chancen.