Auch wenn durch die Zulassungsbemühungen eines ersten Impfstoffes Optimismus in die Märkte zurückgekehrt ist, hat die COVID-19-Pandemie die Wirtschaft und Gesellschaft weiterhin fest im Griff. Beinahe europaweit wurden unterschiedliche Lockdown-Maßnahmen mit weitreichenden wirtschaftlichen Einschnitten ergriffen. Wie schon die erste Corona-Welle wird auch diese zweite Welle erheblichen Einfluss auf die Finanzkraft von Unternehmen und Konsumenten haben. Über die Auswirkungen der ersten Welle wissen wir, dass der Lockdown in Europa für 18% Umsatzeinbußen im April 2020 gegenüber dem Vorjahresmonat sorgte (Ergebnis einer Erhebung der Eurostat/Wirtschaftskammer Österreich). Und laut Statista sanken im zweiten Quartal 2020 die gesamten Konsumausgaben in Deutschland gegenüber dem Vorjahresquartal preisbereinigt um 8,3 Prozent.

Laut einer Studie der Universität Göttingen hat das Preisbewusstsein deutscher Verbraucher zugenommen, über 40% der 603 Befragten achteten mehr auf Sonderangebote, und die GfK in Nürnberg hat in diesem Zusammenhang bislang auch nur geringe Effekte aus der Mehrwertsteuersenkung gesehen. Diese Zahlen belegen, positiv betrachtet, dass Staatshilfen bisher wohl das Schlimmste verhindern konnten, die Ausgaben aufgrund finanzieller Engpässe aber trotzdem signifikant zurückgegangen sind – und es ist zu vermuten, dass auch in der zweiten Welle die Ausgaben weiter abnehmen werden und die Finanzkraft noch weiter zurückgeht.

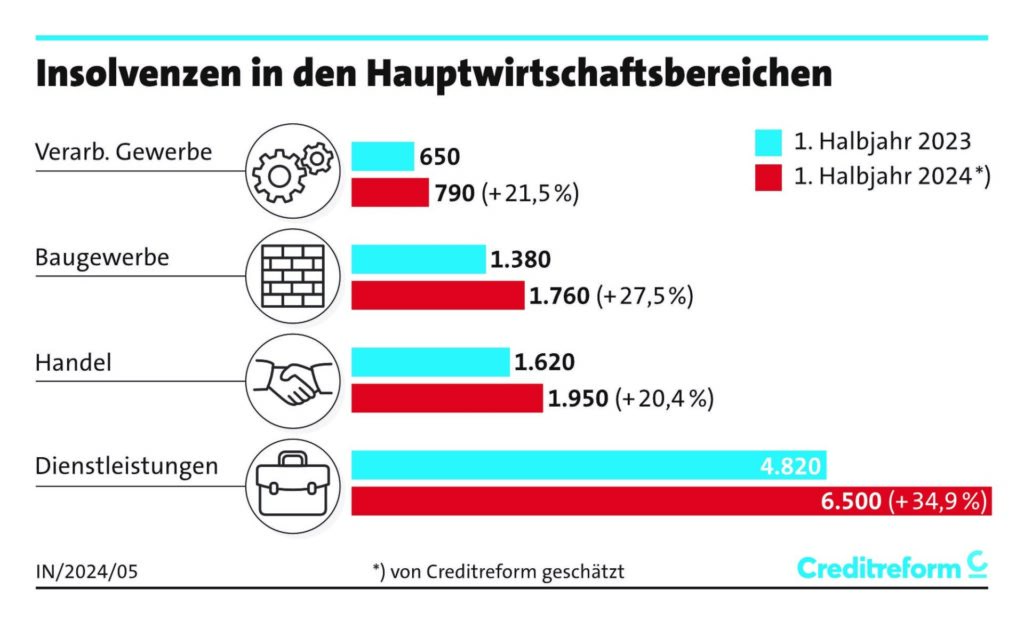

Dass die Insolvenzantragspflicht bis zum 31. Dezember dieses Jahres ausgesetzt ist, macht eine realistische Beurteilung der wirtschaftlichen Lage besonders schwierig. Die Branche erwartet allerdings einen deutlichen Anstieg der Insolvenzen im kommenden Jahr. Der Kreditversicherer Euler Hermes etwa geht davon aus, dass es in Deutschland bis Ende 2021 zu einem kumulierten Anstieg der Insolvenzen um 12 Prozent kommen wird. Und die Bundesbank rechnet in ihrem Basisszenario laut einem Bericht des Handelsblatts für das erste Quartal 2021 mit 6000 Insolvenzen. Das wäre ein Anstieg von mehr als 35 Prozent.

Konsequenzen für die Branche

Für Kreditgeber ergeben sich aus dieser Lage allgemeiner finanzieller Unsicherheit vor allem drei Herausforderungen – kundenzentriertes Handeln, die Notwendigkeit zur Analyse der finanziellen Belastbarkeit und ein weiter zunehmender Bedarf an Digitalisierung. Im einzelnen bedeutet dies: Einerseits müssen Organisationen ein möglichst aufschlussreiches Bild der finanziellen Situation ihrer Bestandskunden gewinnen, um sie bei Schwierigkeiten frühzeitig, vor allem aber angemessen zu unterstützen. Sie müssen ihre Kunden vor unnötig kostenintensiven und langfristig möglicherweise imageschädigenden Eskalationsstufen bewahren. Andererseits müssen sie bei der Neukunden-Gewinnung gewährleisten, dass die gewählten Kredite angemessen und leistbar sind. Die Analyse der Schuldentragfähigkeit von Kunden erlangt eine nochmals gesteigerte Bedeutung. Mögliche Massenausfalleffekte in den Portfolien der Kreditgeber müssen eng beobachtet und gesteuert werden. Zu guter Letzt müssen die entsprechenden Kontrollen effizient digital durchgeführt werden. Die Pandemie hat die Bevorzugung digitaler Kanäle durch Konsumenten noch einmal verstärkt.

Technische Systeme

Technisch sind diese Maßnahmen nur durch eine bessere Nutzung von Daten umzusetzen, die verstärkt auf Künstliche Intelligenz (KI-) und Machine Learning (ML-) Verfahren beruht. Mit zuverlässigen prädiktiven Modellen, die über die eigenen Daten hinaus Transaktionsdaten und alternative Daten nutzen, können Kreditgeber ein besseres Bild bestehender und künftiger Kunden gewinnen. Die Einhaltung regulatorischer Vorgaben ist zwingend und Ansätze der Erklärbarkeit der neuen Verfahren finden verstärkt Umsetzung in der Praxis. Organisationen, die frühzeitig in den Ausbau analytischer Kapazitäten und Strategien zu Datenerhebung und Verarbeitung, Auswertung und Methoden investiert haben, profitieren nun von ihrer Vorreiterrolle. Die Studie „Flexibel agieren, intelligent investieren – aber wie?“ von Forrester Consulting im Auftrag von Experian belegt, dass regulatorische Anforderungen sogar als Innovationstreiber fungieren können. So sind beinahe vier von fünf (79 %) der Entscheidungsträger in deutschen Unternehmen der Meinung, dass Open Banking die digitale Innovation maßgeblich vorantreibt und zu einem größeren Waren- und Dienstleistungsangebot für Endkunden führt. Die größere Auswahl wiederum führt zu mehr Wettbewerb zwischen den Anbietern und zur Entwicklung innovativer, neuer Angebote. Entscheidungsträger erkennen auch die positiven Seiten der eigentlich wenig geliebten Stresstests in der aktuellen Situation. 68 % von ihnen gehen davon aus, dass die Stresstests ihnen geholfen haben, die aktuellen Herausforderungen besser zu bewältigen. Nur 6 % sind mit dieser Aussage nicht einverstanden.

In diesem Zusammenhang gewinnen auch Frühwarnsysteme erneut enorm an Bedeutung. Diese Systeme setzen eben verstärkt auf Verhaltensdaten, um Kundensegmente mit hohem Risiko rechtzeitig zu identifizieren und notleidende Kredite zu vermeiden. Kreditgeber sollten ein effektives Auswahlverfahren etablieren, das Kunden und die potenzielle Klientel in Risikogruppen einteilt und ihnen zahlreiche Möglichkeiten zur digitalen Interaktion entsprechend ihrer Gruppierung bietet. Die Digitalisierung der Kundeninteraktionen und Arbeitsabläufe muss darauf abzielen, mehr Kunden mit einer maßgeschneiderten und dennoch automatisierten Beratung zu bedienen, während die komplexeren Fälle, bei denen manuelles Eingreifen erforderlich ist, reduziert werden. Technisch flexibel aufgestellte Anbieter haben ihre Kosten im Griff und sind wettbewerbsfähiger. Letztendlich führt eine effizient umgesetzte Digitalisierung zu einer gesteigerten Kundenzufriedenheit und -loyalität und ermöglicht es Unternehmen, gestärkt aus der Krise hervorzugehen.

Branchentrends

Die von Experian beauftragte Studie belegt, dass sich einer von drei Entscheidungsträgern bei Finanzdienstleistern Sorgen um zunehmende Kreditausfallrisiken bei finanziell angeschlagenen Kunden macht. Bei Führungskräften in Telekommunikation sowie Retail und eCommerce teilt lediglich einer von vier diese Sorge. Auch planen vornehmlich Finanzdienstleister verstärkte Investitionen in Künstliche Intelligenz und Machine Learning. Mehr als zwei Drittel der Unternehmen wollen demnach in dieser Branche ihre Investitionen innerhalb der nächsten drei Jahre deutlich erhöhen. In der Telekommunikation und im Retail und eCommerce haben diese Investitionen eine wesentlich geringere Priorität: nur etwa die Hälfte der Befragten wollen in ML und KI investieren.

Nicht ins Hintertreffen geraten

Die Forrester-Studie bietet sehr viele Einblicke zu den besten Strategien, die Krise zu bewältigen. Neben den oben bereits erwähnten regulatorischen Anforderungen gilt ein besonderes Augenmerk dem Umgang mit Methoden zur Betrugsbekämpfung. Der Schlüssel zum geschäftlichen Erfolg ist aber auf jeden Fall in einer Verbesserung von Kundenzufriedenheit und -loyalität: 88 % der Befragten deutschen Entscheider räumen der Verbesserung dieser Aspekte höchste geschäftliche Priorität ein. Deutsche Kreditgeber, die dies vernachlässigen und auf Investitionen in entsprechende technische Systeme und kundenzentrierte Maßnahmen verzichten, werden letztlich ins Hintertreffen geraten. Es gilt jetzt mehr denn je, die Chance des Wandels aktiv zu nutzen und in der Krise die Weichen für eine erfolgreiche Zukunft zu stellen.