Ein Statement von Rudolf Keßler CCM, Präsident BvCM e.V.

In den letzten Wochen hat sich die Welt durch das neue Coronavirus in einem nicht vorhersehbaren, unglaublich hohen Umfang mit massiven Eingriffen in die Wirtschaft verändert. Viele Unternehmen und manche kompletten Branchen können derzeit nicht arbeiten und Umsätze erzielen. Sie verlieren Liquidität in existenzbedrohendem Umfang, der durch die staatlichen Hilfen nur teilweise und nur in begrenzter Zeit reduziert werden kann. Einige Branchen können die aktuellen Einnahmenverluste auch nicht mehr ausgleichen, wenn sich die Situation wieder geändert haben wird (Gaststätten, Hotels, Reiseunternehmen, Omnibusbetriebe, Einzelhändler, Gärtner…) und werden viel Zeit brauchen, bis sie wieder schwarze Zahlen schreiben können. Wie in jeder Krise wird es aber auch jetzt Unternehmen geben, die die wirtschaftlichen Nöte besser überstehen als andere.

In dieser Zeit zeigt sich in aller Deutlichkeit, welche große und umfängliche Bedeutung das Credit Management für den Wert und den Bestand der Firmen hat. Die Fähigkeiten der Credit Manager*innen sind jetzt gefragt, um den Unternehmensleitungen fundierte Entscheidungsgrundlagen zur Abwehr von Risiken und zur Nutzung von Chancen zu liefern.

Das beginnt bei der Aktualisierung der Informationen über die Kunden (und ggf. Lieferanten). Unter Umständen muss man sich nicht nur den eigenen Kunden ansehen, sondern den/die Kunden, die der Kunde unseres Kunden beliefert (oder gerade eben nicht beliefern kann). Neben der Nutzung klassischer Informationsanbieter ist kreatives Nachdenken über weitere Möglichkeiten der Informationsbeschaffung notwendig. Gleichzeitig erfordert die derzeitige Informationsflut hohe analytische Fähigkeiten, um wichtige von weniger wichtigen Nachrichten unterscheiden und bewerten zu können. Extreme Bedeutung haben jetzt selbstverständlich die Informationen aus dem eigenen Haus (Zahlungserfahrungen, Wissen des Vertriebs), die mit entsprechendem Gewicht in die Gesamtbewertung des / der Kunden einfließen.

Nach der Analyse der Informationslage müssen Entscheidungen von erheblichem unternehmerischem Wert getroffen werden. Die Frage ist wohl oft nicht, ob an einen Kunden mit Zahlungsschwierigkeiten weiter geliefert werden soll -denn vielleicht will er gerade ja gar keine neuen Käufe tätigen-, sondern wie mit bestehenden Forderungen umgegangen werden soll. Sollen die fälligen Außenstände konsequent kassiert werden (vielleicht brauchen wir selbst ja momentan jeden Cent an Liquidität) auch wenn das auf Sicht zum Verlust des Kunden führt? Sollen wir den Kunden kulant mit Stundung / Ratenzahlung unterstützen, um ihn am Leben zu erhalten und in Zukunft wieder Geschäfte machen zu können? Falls neue Lieferungen anstehen, sollen wir die mit den bisher geltenden Bedingungen durchführen oder gleich mit anderen Konditionen (kürzere Zahlungsziele oder längere)? Besteht die Möglichkeit, dann die Neulieferungen oder die bestehenden Forderungen zusätzlich abzusichern? Ist unser Kreditversicherungsunternehmen mit unseren Überlegungen einverstanden und hält die Deckung aufrecht?

Dieser Fragenkatalog ließe sich beliebig verlängern und ist selbstverständlich von Unternehmen zu Unternehmen von vielen internen und externen Faktoren abhängig.

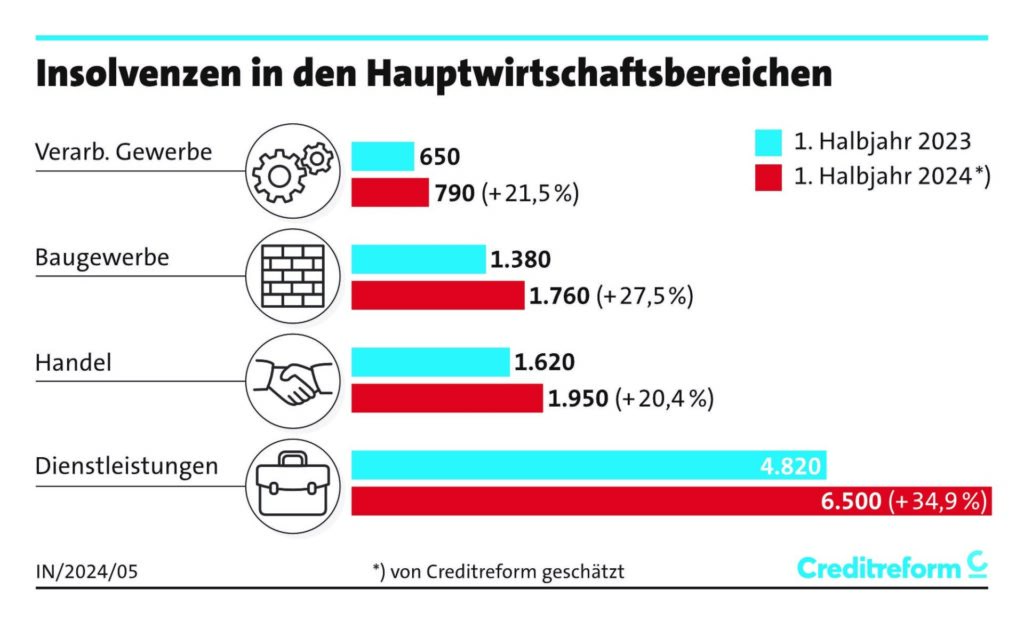

Eines ist allerdings immer zu klären: Sind die wirtschaftlichen Schwierigkeiten, die Zahlungsverzögerungen meiner Kunden tatsächlich eine unmittelbare Folge der Einschränkungen wegen des Coronavirus oder liegen die eigentlichen Ursachen bereits seit längerer Zeit vor und werden durch die jetzige Situation nur an die Oberfläche gespült? Gehört mein Kunde evtl. zu den seit einiger Zeit diskutierten „Zombie-Unternehmen“, denen nun die Luft ausgeht?

Die Klärung dieses Komplexes ist nicht nur wichtig für die aktuellen Entscheidungen, sondern wird bei Insolvenzen künftig eine große Rolle spielen. Zwar werden politisch die Themen „Insolvenzantragspflicht“ und „Anfechtung im Insolvenzfall“ gerade angepasst, die Insolvenzverwalter werden aber in Zukunft mit absoluter Sicherheit ganz genau hinschauen, wann und warum die Zahlungsunfähigkeit / Überschuldung eingetreten ist.

Die Beweislast dafür bleibt selbstverständlich den Lieferantengläubigern erhalten, wenn sie mit Anfechtungsanforderungen konfrontiert werden. Das heißt für alle Credit Manager*innen jetzt: nicht nur sauber analysieren und differenzieren, sondern alle Erkenntnisse gut und nachvollziehbar dokumentieren.

Auf diese Weise wird es zu schaffen sein, nicht nur die aktuellen Forderungen sicher einzubringen, sondern auch künftig zu befürchtende Verluste wegen Insolvenzanfechtungen zu verhindern oder abzumildern und einen einerseits schnellen und andererseits nachhaltigen Werterhalt des eigenen Unternehmens zu sichern.

Rudolf Keßler CCM

Präsident

Bundesverband Credit Management e.V.