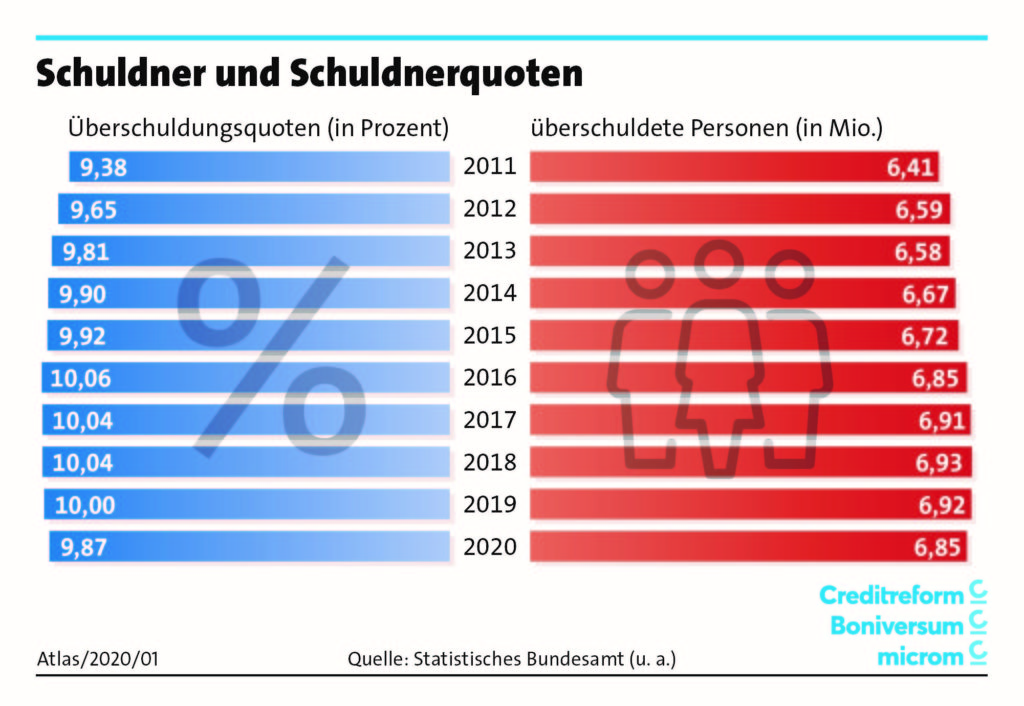

Die Überschuldung der Verbraucher in Deutschland hat 2020 trotz der Corona-Pandemie nochmals abgenommen. Die Zahl überschuldeter Privatpersonen in Deutschland hat sich um 69.000 Personen auf 6,85 Millionen verringert. Die Überschuldungsquote, also der Anteil überschuldeter Personen im Verhältnis zu allen Erwachsenen in Deutschland, ist leicht auf 9,87 Prozent gesunken. Das geht aus dem aktuellen Schuldneratlas der Creditreform hervor.

„Der vermeintlich positive Befund ist allerdings kein Zeichen der Entspannung“, erläutert Patrik-Ludwig Hantzsch, Leiter der Wirtschaftsforschung bei Creditreform. Auf den ersten Blick sei die aktuelle Überschuldungsentwicklung paradox, da die Corona-Pandemie und die von der Politik beschlossenen Schutzmaßnahmen die Wirtschaft in eine tiefe Rezession geschickt haben. „Ein Ende der gesundheitspolitischen und ökonomischen Krisenlage ist angesichts des ansteigenden Infektionsgeschehens nicht absehbar – die unmittelbaren und mittelbaren Folgewirkungen werden für Wirtschaft, Gesellschaft und Verbraucher gravierender sein als die der Weltfinanzkrise 2008 und 2009“, so Hantzsch weiter.

„Der vermeintlich positive Befund ist allerdings kein Zeichen der Entspannung“, erläutert Patrik-Ludwig Hantzsch, Leiter der Wirtschaftsforschung bei Creditreform. Auf den ersten Blick sei die aktuelle Überschuldungsentwicklung paradox, da die Corona-Pandemie und die von der Politik beschlossenen Schutzmaßnahmen die Wirtschaft in eine tiefe Rezession geschickt haben. „Ein Ende der gesundheitspolitischen und ökonomischen Krisenlage ist angesichts des ansteigenden Infektionsgeschehens nicht absehbar – die unmittelbaren und mittelbaren Folgewirkungen werden für Wirtschaft, Gesellschaft und Verbraucher gravierender sein als die der Weltfinanzkrise 2008 und 2009“, so Hantzsch weiter.

Hilfsmaßnahmen retten vorerst

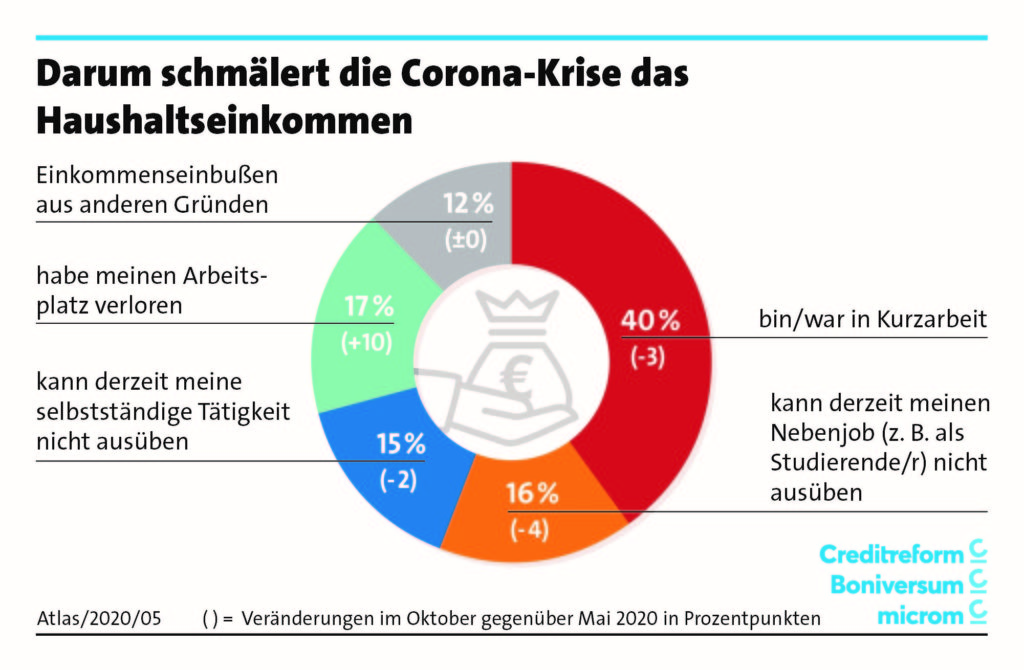

„Durch die Maßnahmen zur Eindämmung der Corona-Krise haben die Verbraucher in Deutschland weniger Geld zur Verfügung“, sagt Stephan Vila, Geschäftsführer von Creditreform Boniversum und microm. „Die staatlichen Hilfsmaßnahmen haben die schlimmsten sozialen Auswirkungen abgemildert. Und auch die erhöhte Sparneigung und Ausgabenvorsicht sowie eine größere Konsumzurückhaltung haben dafür gesorgt, dass ein flächendeckender Liquiditätsengpass bisher ausblieb“, erklärt Vila weiter. Dennoch ist die Lage besorgniserregend. Denn rund 700.000 Menschen hatten zwischenzeitlich den Arbeitsplatz verloren, bis zu 7,3 Millionen Menschen waren oder sind in Kurzarbeit und viele Menschen mit geringem Einkommen können ihrer selbstständigen oder teilberuflichen Tätigkeit nicht nachgehen. Schätzungen zu Folge kämpfen derzeit zwei Millionen Freiberufler und Soloselbstständige um ihre Existenz und stehen am Rande einer Überschuldung. Der „Lockdown“ im November verschärft diese Problematik zusätzlich.

Altersarmut, Zahlungsstörungen, Konsumverschuldung

Altersarmut, Zahlungsstörungen, Konsumverschuldung

„Wir konnten bei der Analyse bedenkliche Teilergebnisse erkennen“, sagt Michael Goy-Yun, Geschäftsführer von Creditreform Boniversum und microm. „Das Phänomen Altersüberschuldung gewinnt noch stärker als in den Vorjahren an Bedeutung. Die Zahl überschuldeter Verbraucher über 50 Jahre hat mit 246.000 Fällen im Vergleich zum Vorjahr deutlich zugenommen“, so Goy-Yun. Erfreulich ist, dass jüngere Überschuldete unter 50 Jahre genauso deutlich (- 315.000 Fälle) weniger

werden. Zudem reduzierten sich die „harten“ Überschuldungsfälle mit juristisch relevanten Sachverhalten zum dritten Mal in Folge um 188.000 Fälle (- 4,7 %) auf 3,82 Millionen. Die „weichen“ Fälle mit geringer Intensität stiegen allerdings um 119.000Fälle (+ 4,1 %). Im deutlichen Rückgang der „harten Überschuldung“ spiegelt sich zeitversetzt der kontinuierliche Rückgang von Privatinsolvenzen und Langzeitarbeitslosigkeit. Der Anstieg der „weichen Überschuldung“ korrespondiert trotz Corona mit den Folgen einer zunehmenden Konsumverschuldung, die sich durch fast alle Altersgruppen zieht.

Ländertrends positiv

Die Analyse der Überschuldungsentwicklung nach Bundesländern zeigt 2020 einen fast durchgehend positiven Trend. Kein Bundesland weist 2020 einen Anstieg der Überschuldungsfälle auf. Zudem zeigen 15 Bundesländer in diesem Jahr einen Rückgang der Überschuldungsquote. Nur das Saarland zeigt eine höhere Überschuldungsquote als im Vorjahr (11,60 Prozent; + 0,10 Punkte). Bayern (7,14 Prozent; – 0,17 Punkte) und Baden-Württemberg (8,11 Prozent; – 0,12 Punkte) verbleiben mit Abstand vor Thüringen (9,14 Prozent; – 0,08 Punkte) – alle drei Bundesländer mit einer erneut verbesserten Überschuldungsquote. Brandenburg (9,64 Prozent; – 0,19 Punkte) verbessert sich um einen Platz auf Rang vier. Die Schlusslichter bleiben wie in den Vorjahren Bremen (13,97 Prozent; – 0,05 Punkte), Sachsen-Anhalt (12,62 Prozent; – 0,09 Punkte) und Berlin (12,02 Prozent; – 0,28 Punkte) – alle drei ebenfalls mit einer verbesserten Überschuldungsquote.

Warum die „Ruhe vor dem Sturm“?

„Die langfristigen Perspektiven für die Überschuldungsentwicklung sind besorgniserregend, da die Corona-Pandemie auch eine weitere Polarisierung von Einkommen und Vermögen bewirkt“, erläutert Hantzsch. „Die oberen sozialen Schichten („Gutverdiener“) können Einkommensausfälle kompensieren – sie sparen vermehrt und üben zugleich Ausgabenvorsicht sowie Konsumzurückhaltung. Die unteren sozialen Schichten haben keine oder nur sehr geringe finanzielle Reserven und eine „negative Sparquote“ – sie ver- und überschulden sich“, präzisiert Vila. Die Folge: Bereits jetzt deuten sich finanzielle Überlastungen an, die zeitlich versetzt, zu einem Anstieg der Überschuldungsfälle führen werden. „Zudem erwarten wir einen „Nachholbedarf“ bei den Verbraucherinsolvenzverfahren durch die Verkürzung der Wohlverhaltensperiode ab Oktober 2020. Das wird zu einem zusätzlichen Anstieg der (harten) Überschuldungsfälle führen“, sagt Goy-Yun.