Die aktuelle Informationsbasis für Kreditwürdigkeitsprüfungen von Firmenkunden weist den Nachteil auf, dass in der Regel nur periodisch oder unregelmäßig aktualisierte Daten wie z. B. Jahresabschlüsse, Zahlungserfahrungen oder Management- bzw. Branchenanalysen verwendet werden. in sozialen Medien stellen z. B. Kunden, Angestellte oder Anbieter traditioneller Medien tagesaktuelle unternehmensbezogene Informationen bereit, welche die Informationsbasis von Firmenkundenkreditwürdigkeitsprüfungen verbessern können.

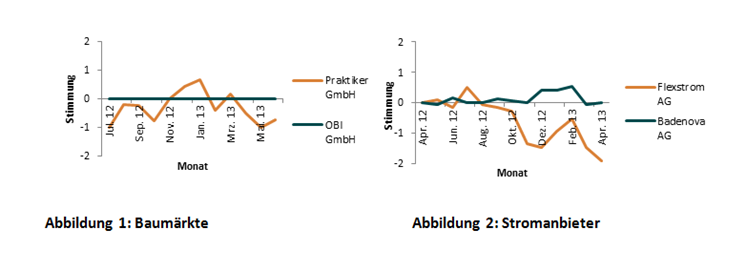

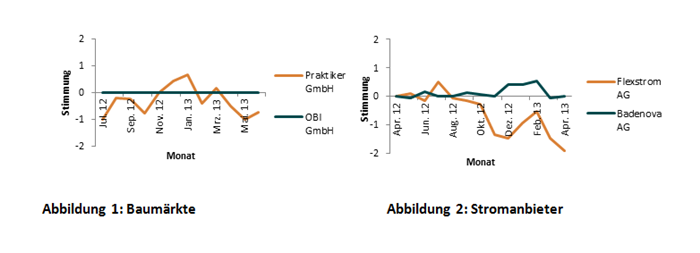

Es lässt sich z. B. nachweisen, dass die Stimmung (negativ, neutral oder positiv) hinsichtlich der finanziellen Stabilität eines Unternehmens in Textdaten aus sozialen Medien vor einer Unternehmensinsolvenz signifikant schlechter ist als in einer solventen Vergleichsgruppe. Anhand der monatlich aggregierten Stimmungsindikatoren aus verschiedenen Branchen in den Abbildungen 1 (Baumärkte: Praktiker GmbH insolvent; OBi GmbH solvent) und 2 (Stromanbieter: Flexstrom AG insolvent; Badenova AG solvent) lässt sich dies auch deskriptiv nachvollziehen.

Sofern die Textdaten im Rahmen von Kreditentscheidungen berücksichtigt werden sollen, muss die Frage beantwortet werden, mit Hilfe welcher automatisierter Verfahren Textdaten mit negativen, neutralen und positiven Inhalten automatisch identifiziert werden können. Anschließend ist es möglich, einem Kreditentscheider ausschließlich für ihn relevante Informationen auch in aggregierter Form zu präsentieren, um so den manuellen Arbeitsaufwand für die Textdatenauswertung zu reduzieren.

Zu diesem Zweck können zwei Ansätze verfolgt werden. Zum einen kann auf Stimmungswörterbücher zurückgegriffen werden, in denen für verschiedene Textbestandteile z. B. Wörter hinterlegt ist, ob diese negativ, neutral oder positiv belegt sind. Anhand der in einem Text identifizierten Zeichenketten kann dann automatisch ein Stimmungsindikator berechnet werden.

Eine Alternative stellen maschinelle Lernalgorithmen dar, die als Softwarebibliothek vorliegen und denen ein manuell vorklassifizierter Datenbestand übergeben wird. Anhand des Datenbestands leitet der maschinelle Lernalgorithmus mit Hilfe mathematisch-statistischer Verfahren Regeln ab, die anschließend zur automatisierten Textdatenanalyse verwendet werden. Unter Zuhilfenahme von maschinellen Lernalgorithmen lassen sich bessere Ergebnisse erzielen als mit Stimmungswörterbüchern, allerdings sind vor der Anwendung umfangreiche Vorverarbeitungsschritte notwendig, was die technische Umsetzung erschwert.

Damit ein Kreditentscheider die Informationen im Rahmen von Kreditentscheidungen nutzen kann, muss dieser auf die Ergebnisse über ein Entscheidungsunterstützungssystem zugreifen können. Im Rahmen von Studien, die unter Einbeziehung von Experten aus der Kreditwirtschaft an der Professur für Anwendungssysteme der Georg-August-Universität Göttingen durchgeführt wurden, wurde erforscht, wie ein solches Entscheidungsunterstützungssystem gestaltet sein sollte.

Die Ergebnisse zeigen, dass der Zugriff über eine Benutzungsschnittstelle, die aufgrund von Mobilitätsaspekten als Webseite in einem Browser realisiert wird, erfolgen kann. die Benutzungsschnittstelle sollte neben einem navigationsbereich und einem dashboard auch für jedes unternehmen die Möglichkeit bereitstellen, sich den Stimmungsgraphen in Anlehnung an die Abbildungen 1 und 2 und die dazugehörigen Textdaten anzeigen zu lassen. Ein Kreditentscheider kann somit sofort erkennen, ob sich die Stimmung negativ entwickelt hat und sich auch die ausschlaggebenden Textdaten durchlesen.

Weiterhin muss es an dieser Stelle die Möglichkeit geben, die Authentizität der Textdaten beurteilen zu können. Die Authentizität kann ein Kreditentscheider z. B. anhand von Quellen sowie einem Link zum Autorenprofil prüfen. Auf dem Dashboard können z. B. neue Textbeiträge, die für Kreditentscheidungen beobachteter Unternehmen relevant sind, angezeigt werden. Weiterhin muss die Benutzungsschnittstelle einen Bereich beinhalten, in dem z. B. Administratoren die Modelle zur automatisierten Textdatenauswertung verwalten können. Eine Kommunikationskomponente verarbeitet die Eingaben der Nutzer und ist zudem für die Abstimmung von externen Datenlieferanten, einer systeminternen Datenbank, in der Textdaten und Stimmungsindikatoren für zu beobachtende Unternehmen gespeichert werden, sowie den Modellen zum Auswerten der Textdaten verantwortlich. Die Komponenten eines solchen Systems sind in Abbildung 3 zusammengefasst.

In weiteren Studien sollte eine Instanz eines solchen Systems Kreditentscheidern zur Verfügung gestellt werden, um evaluieren zu können, inwiefern sich Bonitätsprüfungsprozesse ändern, wenn Kreditentscheider Zugang zu den ergänzenden Informationen haben.

Quelle: 07. Februar 2018, BvCM e.V. Der CreditManager Ausgabe 04/2017