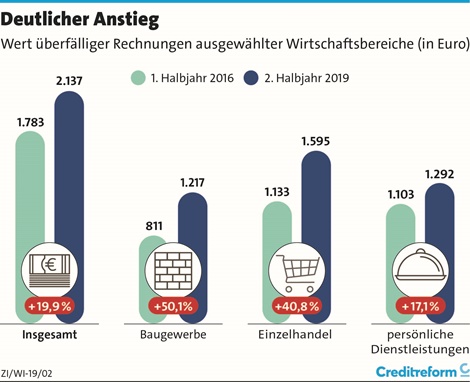

Der Wert einer überfälligen Rechnung ist in Deutschland in den letzten Jahren deutlich gestiegen. Betrug der Rechnungswert einer verspäteten Zahlung im Jahr 2016 im Durchschnitt noch 1.783 Euro, waren es im 2. Halbjahr 2019 bereits 2.137 Euro (plus 354 Euro bzw. plus 19,9 Prozent). Für Kreditgeber und Lieferanten erhöhen sich damit die Ausfallrisiken und die eventuelle Schadenssumme. Zudem entstehen höhere Kosten, um Geschäfte vorzufinanzieren bzw. die eigene Liquidität sicherzustellen. Das ist das Ergebnis einer Analyse auf Basis des Creditreform Debitorenregisters Deutschland (DRD), für die rund 3,2 Mio. Rechnungsbelege ausgewertet wurden. Vergleichsweise stark war der Anstieg der überfälligen Rechnungswerte im Baugewerbe (plus 50,1 Prozent) und im Einzelhandel (plus 40,8 Prozent).

Der durchschnittliche Zahlungsverzug im B2B-Geschäft lag im 2. Halbjahr 2019 bei 10,69 Tagen. Das war ein ähnlicher Wert wie im Vorjahreszeitraum (10,70 Tage). Zugenommen haben die Zahlungsverzögerungen allerdings bei Geschäftstransaktionen mit der Grundstoffbranche, dem Großhandel und der Metall- und Elektrobranche. Das Logistikgewerbe hat seine Gläubiger dagegen weniger belastet und weist einen geringeren Zahlungsverzug auf als im Vorjahr.

Zahlungsziele werden gekürzt

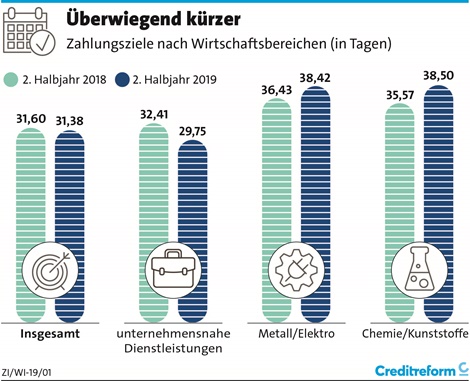

Lieferanten und Kreditgeber haben in den letzten Monaten ihre Zahlungsziele gekürzt. Die Vorgehensweise war dabei aber uneinheitlich. Insbesondere kleinen Unternehmen und Firmen aus den Bereichen Konsumgüter und Dienstleistungen werden nicht mehr so lange Zahlungsziele eingeräumt wie im Vorjahreszeitraum. Längere Zahlungsfristen erhielten dagegen die Unternehmen aus den Branchen Metall und Elektro bzw. Chemie sowie generell Großunternehmen mit mehr als 250 Beschäftigten.

So gewährten deutsche Kreditgeber im 2. Halbjahr 2019 durchschnittlich ein Zahlungsziel von 31,38 Tagen (2. Halbjahr 2018: 31,60 Tage). Dabei ist die Abhängigkeit der Gläubiger-Liquidität von der Zahlungsweise der Großkunden zuletzt weiter gestiegen. Der Löwenanteil am ausstehenden Forderungsbestand in Deutschland (61,3 Prozent) verursachen Großunternehmen, die einen durchschnittlichen Rechnungswert von 3.347 Euro aufweisen.

Längere Forderungslaufzeiten

Aufgrund der Verkürzung der Zahlungsziele sind die Forderungslaufzeiten in den Monaten Juli bis Dezember 2019 auf durchschnittlich 42,07 Tage zurückgegangen (2. Halbjahr 2018: 42,30 Tage). Der Zeitraum vom Tag der Rechnungsstellung bis zum Geldeingang hat sich demnach also leicht verringert. Längere Wartezeiten erlebten die Lieferanten und Kreditgeber aber bei Geschäften mit der Metall- und Elektrobranche (insgesamt durchschnittlich 48,51 Tage). Auch der Zahlungseingang von Großunternehmen verzögerte sich zuletzt auf insgesamt 44,53 Tage. Bei Transaktionen mit Firmen aus dem Baugewerbe verringerte sich die Forderungslaufzeit dagegen deutlich.

Der Gesamtbestand an offenen Forderungen in Deutschland wird zu größeren Teilen von Unternehmen aus den Branchen Metall und Elektro (26,0 Prozent), Großhandel (15,2 Prozent) und Unternehmensdienstleistungen (13,7 Prozent) verursacht. Zuletzt hat sich die Abhängigkeit der Kreditgeber von diesen drei wichtigsten Branchen aber verringert. Das Baugewerbe hat einen Anteil am offenen Forderungsbestand von derzeit knapp einem Zehntel (9,5 Prozent).

UG zahlt besser

Hinsichtlich der Rechtsform des Debitors war in den letzten Monaten eine merkliche Verkürzung der Forderungslaufzeiten bei Rechnungen an die Unternehmergesellschaft UG festzustellen. Auch bei Rechnungen an Genossenschaften und Vereine nahm die Außenstandsdauer ab. Dabei wirkte sich bei der UG insbesondere der Rückgang der durchschnittlichen Verzugsdauer positiv für die Gläubiger aus. Trotz dieser Entwicklung weisen Rechnungen an die UG weiterhin einen vergleichsweise langen Zahlungsverzug von 15,74 Tage auf.

Industrie und Exportwirtschaft in Deutschland haben sich noch nicht von ihrer Flaute erholt, ein Überschwappen der Konjunkturschwäche auf die Breite der Wirtschaftsbereiche ist allerdings weitgehend ausgeblieben. Auch die Insolvenzentwicklung zeigte 2019 insgesamt noch keinen nennenswerten Anstieg, wohl aber erste Warnsignale, dass der jahrelange rückläufige Trend vorbei sein dürfte. Damit erhöhen sich die Zahlungsrisiken für die Erbringer der Leistung. Die zuletzt deutlich gestiegenen Werte von offenen Rechnungen und der offensichtliche „Druck“ von Großkunden und den Hauptbranchen auf die Zahlungsziele bedeuten für Lieferanten und Kreditgeber aber erhöhte Aufmerksamkeit für das eigene Kreditmanagement.